青色申告の特典

青色申告の特典

青色申告の承認申請書を提出すると、税金面でいくつかの特典を受けることができます。いくつか例を挙げておきます。

会社を設立したら、青色申告の承認申請書は、かならず忘れないように提出しましょう。

欠損金を翌年以後7年間繰り越せる

青色申告の場合、1年間の損益がマイナスとなった場合に、翌年以降の年で損益がプラスとなったら、前年以前7年間のマイナスと相殺する事ができます。

青色申告の申請書を出さないで、損益が赤字となった場合、その赤字はなくなり、翌年以後黒字となったときに相殺できなくなります。

30万円未満の減価償却資産を全額経費

通常、固定資産となるものは、支払った時に全額経費にできず、減価償却費として何年かに渡って経費計上していきますが、 青色申告をしている中小企業者等(ほとんどの中小企業は当てはまります。)については、30万円未満の減価償却資産は、全額経費計上する事ができます。(1年間で300万円を限度)

色々な税額控除

青色申告法人は、特定の物を購入した場合や特定の経費を使用したときに、取得価額の数%などを税金から控除する事ができます。

例えば、中小企業者等が160万円以上の新品の機械等を取得した場合や、従業員の教育訓練のための費用を支払った場合などです。

青色申告法人の推計課税の禁止

青色申告法人は、きちんとした帳簿等を保存していることを前提としているため、税務調査の際に、帳簿書類に基づいて調査が行われます。

白色の場合は、だいたいこの位だろうといった、推計課税が行われる可能性があります。

更正通知に理由附記

税務署から、更正通知(申告書の税金が足りないから納めてという通知)に青色申告法人に対しては、その理由を附記することが法律で決められています。

税金は知らないと損する可能性があります。ぜひ、当事務所をご利用下さい。

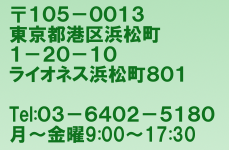

⇒ お問い合わせ

関連ページ等